2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

市场分化明显,股指下行空间有限

2020-03-23

2020-03-23

在中国经济结构转型期,A股呈现出非常明显的结构分化特征,资金面偏好低估值龙头消费蓝筹股,以及受益于科技创新推动的成长型龙头股。

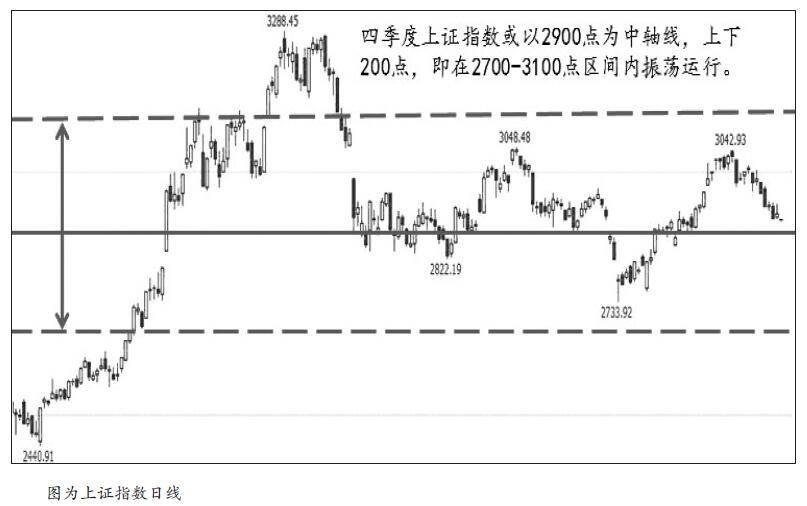

国庆长假期间,由于欧美主要经济体制造业PMI走低,美国非农就业数据不及预期,外部贸易紧张局势升级,市场风险偏好回落,避险情绪升温。风险类资产下跌,避险类资产上涨。短期A股振荡或加剧,中期A股仍将维持区间运行格局。若后期上证指数回补2019年8月27日向上跳空缺口,反而是低吸机会,不必恐慌。我们认为,四季度上证指数或以2900点为中轴线,上下200点,即在2700—3100点区间内振荡运行。长期看,A股运行区间将受益于改革利好释放,以及经济面边际改善而稳步抬升。

历史不会简单重演

历史有许多相似之处,但不会简单重演。通过回溯历史,并结合当下的经济政策环境,我们认为与1996—2001年、2013—2015年存在些许类似之处。同理,1993—1996年、2010—2013年、2015—2018年,熊市的主要原因是利率过高、政策收紧、金融风险上升。1996—2001年、2013—2015年经济政策与股市主要特点是“经济下、政策进、股市上”,源于以下五方面原因:一是经济结构转型中所蕴含的新兴产业投资机会;二是政策面宽松,实施积极财政政策和稳健偏宽松货币政策缓解经济下行风险;三是利率下行,降低企业融资成本,提升风险偏好;四是改革提速超预期,供给侧改革、国企改革、金融改革、房地产改革等一系列实质举措,释放出改革红利;五是金融风险逐渐排除,去杠杆,降负债,排除风险隐患。

1996年1月—2001年6月,此轮漫长的牛市行情,分为三个阶段完成:第一阶段,1996年1月19日—1997年5月12日,上证指数从最低512点涨至最高1510点,最大涨幅195%。银行、地产板块领涨,与当时推动经济增长的主要力量地产基建相吻合。第二阶段,1997年5月—1999年5月,上证指数从1510点跌至1047点,最大跌幅30.6%,与亚洲金融危机爆发有关。第三阶段,1999年5月17日—2001年6月14日,上证指数最低1047点涨至最高2245点,最大涨幅114.4%。科技股领涨,主要受当时全球科技互联网浪潮推动。

2013年6月—2015年6月,此轮牛市行情,分为三个阶段完成:第一阶段,2013年6月—2014年7月,上证指数反复振荡筑底,在1850—2250点区间内运行长达一年时间。第二阶段,2014年7月—2015年1月,券商启动,快速拉升股指脱离底部区间,上证指数从2033点涨至3404点,最大涨幅67.4%。第三阶段,2015年2月—2015年6月,科技股加速拉升。上证指数从3049点涨至最高5178点,最大涨幅69.8%。

2019年1月至今,在政策面利好、改革提速、缓解经济下行压力背景下,A股市场底已在今年1月见到,即上证指数2440点是历史大底,也是新一轮牛市起点。鉴于A股历史上牛市顶部间隔时间是6—7年,若按此时间规律推算,本轮牛市的高点或在2021—2022年之间出现。当然,本轮牛市也不会一帆风顺,仍会充满曲折坎坷。贸易局势反复无常、国内经济结构转型艰巨等多重因素将继续影响股指向上运行节奏。

A股市场结构分化特征明显

在经济下行、产业结构转型期,新兴行业增加值占GDP比重会提升,传统行业增加值占GDP比重趋于下降。以美国、日本为例,1980—2017年,美国信息技术产业增加值占GDP比重从13%升至20%,美国部分传统产业增加值占GDP比重从23%下降至17%,对应的是美股中信息技术产业市值增加,传统周期产业市值压缩。1980—2017年,日本信息技术产业增加值占GDP比重从13%升至17%,日本部分传统产业增加值占GDP比重从7%下降至4%,对应的是日本股市中信息技术产业市值增加,传统周期产业市值压缩。目前,在中国经济结构调整转型期,A股市场呈现出非常明显的结构分化特征,资金面偏好低估值龙头消费蓝筹股,以及受益于科技创新推动的成长型龙头股。

9月至今,需要注意的是,国内产业资本对前期涨幅较大的科技类股票进行减持,或与缓解股权质押风险,以及企业现金流紧张有一定关联。2018年,中国信息技术产业在GDP中占比为3.6%,相当于美国上世纪70年代水平,与美国存在一定差距,未来还有很大上升空间,如今美国信息技术产业在GDP中占比为5.7%。鉴于政策面长期支持科技创新,在科技板块回调充分后,自主可控技术、半导体芯片、IT等国产替代领域仍将是市场主线。因此,长期继续看好科技类权重较大的IC合约,逢低布局。

在外围市场风险偏好回升时,资金面会增加对成长空间较大的电子通信科技板块配置。在外围市场避险情绪升温时,银行、地产等权重股表现则会偏强,护盘现象明显。截至10月8日,近20个交易日里,银行(申万一级)涨幅3.9%,电子涨幅2.66%,房地产涨幅2.28%,通信涨幅2.19%,建筑材料涨幅2.16%。另外,从50ETF期权角度看,近期50ETF期权隐含波动率下降,且处于历史低位。认购下降幅度大于认沽,反映出市场上行乏力。目前在外部风险因素增加,波动率偏低的情况下,中期可考虑买入波动率策略。

综上所述,在经济下行、政策利好的背景下,股指仍处于反复振荡筑底阶段。股指运行节奏以慢为主,结构分化明显。近期市场热点较为分散,金融地产类权重股表现抗跌,股指下行空间有限。短期股指反复振荡盘整,中期仍将维持区间运行。

来自:国海良时期货

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!