2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

经济预期数据偏差对资产价格的影响

2020-03-23

2020-03-23

当公布的数据与市场预期存在较大差距时,资产价格将随之波动,从而产生投资机会

宏观经济指标

宏观经济指标通常能够反映出一个国家过去、现在和未来经济发展的状况。一个国家在不同经济周期,宏观数据的内涵亦不同。例如,在经济处于复苏过程中,通货膨胀的上升意味着货币政策见成效,但未来或仍然维持一定的宽松政策,数据的好转并不意味着政策将出现反转。而在繁荣阶段,通货膨胀的上升可能带来经济过热的潜在风险,中央银行未来可能实施紧缩政策,市场预期利率将会上升。由于市场会对经济数据作出预判,从而使资产价格走势领先于经济数据,并在数据公布后作出修正。因此,当公布的数据与市场预期存在较大差距时,资产价格将随之波动,从而产生投资机会。

但是,宏观数据通常存在一定缺陷,由于大部分宏观经济指标属于时间序列数据,因此可能存在季节性因素的影响,增加研究难度。为了使各经济数据具有相同的度量标准,我们使用预期数据来对资产价格进行分析。所谓预期数据,即利用市场对于数据预期与实际值的偏差得到的一系列数据。与单一经济指标不同,运用预期数据的优点在于能够剔除各种指标之间单位上的不一致及不同的季节影响,仅反映出市场预期对于实际的偏差。

从市场角度来看,资产价格是未来预期现金流的贴现值,一旦预期现金流发生改变,价格亦将随之波动。因此,预期数据更能直观地反映宏观数据对市场的冲击,从而对投资行为作出判断。

但是,预期数据的准确性亦取决于市场对于经济形势的判断和解读能力。经济数据的公布经常伴随着市场行情的剧烈波动,一旦经济数据与市场预期不一致,市场行情将引起剧烈波动。若市场错判经济预期,在数据公布后资产价格发生严重偏离,后续可能产生价格修正的风险。另外,预期数据本身并没有太大实际意义,如本月及下月公布的非农数据超预期均达到3个单位,但这并不代表资产价格都以同样的幅度上涨或下跌。即使当月不同经济数据的超预期值相同,资产价格对不同经济数据反应程度亦不尽相同。

预期偏差定义及数据分类

本文选取彭博美国经济意外追踪数据作为预期数据样本,时间区间为2003年2月至2015年6月,覆盖美国加减息周期及金融危机。我们将预期偏差定义为:预期偏差=(实际值-预期值)/预期值标准差。当预期偏差>0时,意味着经济数据表现优于市场预期;当预期偏差<0时,意味着经济数据表现差于市场预期;预期偏差=0时,表示符合市场预期。

为了检验不同经济数据对资产价格的影响,我们将以上数据划分成六类,包括劳动力市场数据、消费支出数据、工业制造数据、房地产数据、通胀指标、领先指数。这六大类数据涵盖了美国经济的绝大多数方面,从中可以较为系统地了解美国经济状况。

一般而言,除通胀指标外,其余五大类经济数据都与经济增长正相关,其数值越大代表经济发展状况越好。在经济好转及繁荣的背景下,本币升值,债券收益率上升,企业盈利增加,股票市场上涨,中央银行面临加息压力。反之,在经济低迷及衰退背景下,资本流出导致本币贬值,债券收益率下降,企业生存压力加大,股票市场下跌,中央银行面临降息压力。因此,此类经济数据中长期均与外汇、债券收益率及股票呈现较为明显的正相关关系。

通货膨胀的不同强度对资产价格造成的影响不尽相同,复苏期的温和通货膨胀能带来经济的增长,而过热期恶性通货膨胀将对经济造成不利影响,从而打压资产价格。由于预期数据只能显示出实际值与市场预期值的偏差,并无法观察到具体数值,因此我们需要一种与通胀单向相关的资产来对冲通胀所带来的风险。

预期偏差数据特征

我们从债券、股票、货币及商品中选取一种与美国经济数据最为密切相关的资产来考察预期数据与资产价格的关系,在本文中,我们使用10年期国债期货、美元指数期货、标普500指数期货及黄金期货作为研究对象。

由于每项经济数据公布的时间不尽相同,且存在不同的滞后及领先程度,为了检验每类数据对于资产价格的中长期影响,我们选取月度为时间窗口考察数据的表现。

首先,对于同类别下的经济数据,我们将当月所有分项的预期偏差数据取算术平均成为该类别的预期偏差数据,然后对预期偏差序列作简单规则处理,考察不同资产对不同种类数据预期程度的敏感性,设Dit过去t时刻的均值为μit,标准差为σit,我们将建仓区间设置为当Dit>μit+σit时建立多头头寸,Dit<μit-σit时建立空头头寸。

从预期数据分布来看,劳动力市场、房地产及领先指数尾部更长,显示出市场预期值与实际公布值偏离概率较大,而物价指数、零售及消费支出、工业制造数据则较为符合市场预期,这亦与数据波动有关。一般情况下,劳动力市场、房地产市场及领先指数一定程度上属于前瞻数据,反映出未来一段时间经济可能随着失业率的下降或预期向好而好转,不确定性较大。而物价指数、零售及消费支出等数据具有较强的预测性,其时间序列具有较强自相关性,并且可以从实际生活及前瞻数据中得出相应估计值,因此预期偏离不大。与金融数据类似,预期数据亦反映出“尖峰肥尾”的现象。从分析中我们得出,一些如房地产及劳动力市场的数据经常出现大于3—5倍预期标准差的情况,市场预期与金融资产收益率具有相似特征,这从某种程度上亦可以说明资产价格即是预期现金流的贴现值。

表为六类数据对各资产的超额收益(基准为单纯持有)

从简单规则的结果来看,对比单纯持有单一资产,只有美元指数在六大类数据中均获得超额收益,国债仅在就业及房地产数据中获得超额收益,股票及黄金则完全跑输基准。由此可见,单一经济数据在月度频率上并不能用作投资预测,历史经验表明,在公布经济数据后的30分钟至两小时,市场已经能较好地对数据进行反应,短期内使价格回归到合理水平。

从资产属性来看,股票市场与黄金存在长期升值空间,价格并不呈现均值回复特性,因此单纯利用预期偏差数据作预测在长期难以获得超额收益,而对于均值回复特性较强的利率和汇率,可以明显看出预期偏差对资产价格具有一定指导意义。

运用预期偏差进行资产配置

由于单个经济数据的预期偏差对资产价格影响较弱,我们将所有预期偏差取算术平均值,用来表示该月份市场对于经济运行状况的总体评价。当该值大于0时,表示市场近一个月来对经济增长状况低估,未来可能存在向上修正空间,反之亦然。因此,我们利用加总后的预期数据作为资产配置的参考指标,研究市场预期对资产价格的中长期影响(无风险利率取2.1%)。记Rp为组合收益,则:Rp=w1r1+w2r2+w3r3+w4r4。

其中ri代表各资产收益率,wi表示各资产组合权重,在无杠杆情况下,我们将权重之和设定为1,即∑4i=1wi=1。

根据长期观察及实践经验,黄金与美元指数、股票与债券存在一定程度上的替代关系,而经济数据对彼此作用亦相反,因此我们用对冲的思路作为策略的出发点,通过资产配比来获得较为稳健的收益。在所有策略中,我们强制将黄金与美元权重之和设为0.5,债券与股票之和设为0.5,并且固定股票与黄金维持多头,然后采用以下策略进行权重配比。

不可做空的前提下(超配资产至少赋予0.3的权重):当预期偏差>0时,加配相应利好资产,反之减配对应资产;考虑通胀前提,当通胀预期偏差>0时,加配黄金,反之则减配;动量策略为0,当本月预期偏差数值大于上月,加配相应利好资产,反之减配对应资产。

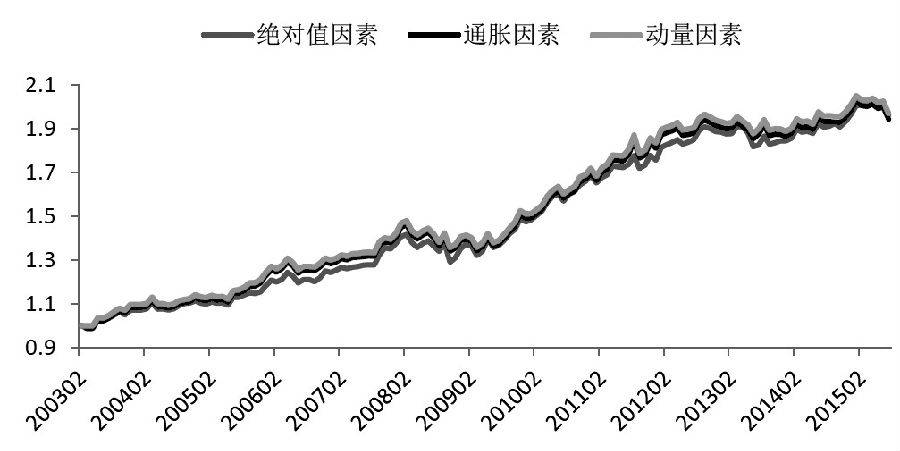

图为纯做多策略下净值曲线

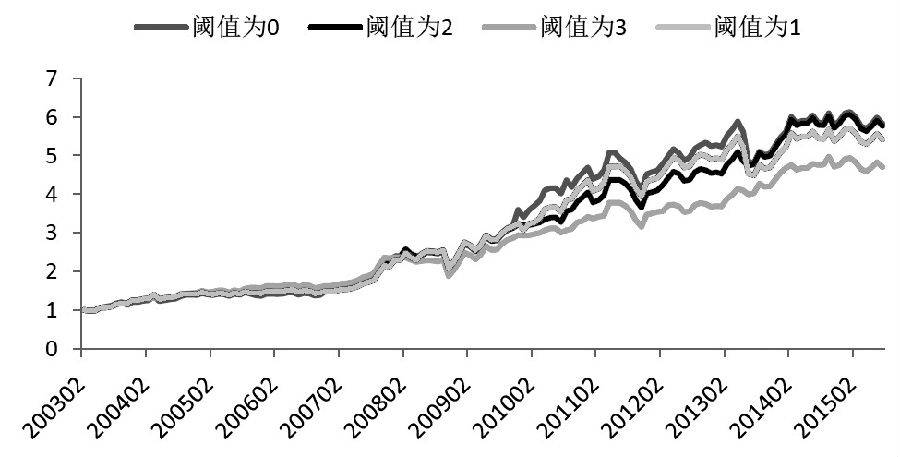

可做空的前提下(超配资产最多赋予1的权重):当预期偏差>0时,加配相应利好资产,同时做空对应资产;将预期偏差阈值分别调整为1、2、3。

之所以采用非对称的多空策略,原因在于股票及黄金长期增值的特性与利率及汇率长期均值回复的特性。在不能做空的情况下,考察不同策略对于组合的影响;而在可做空的情况下,考察经济数据对于资产组合的影响,寻找各自最优组合。

不同权重配置策略下的收益状况不同,从基准来看,即使买入并持有四种资产亦能取得5.13%的年化收益,但最大回撤亦相对较高,对于杠杆化来说并不理想。而多—空策略的差异则提供追求稳定收益的优化策略与追求高收益的激进策略选择。

从不可做空的结果来看,三种策略相差并不大,年化收益均在5.7%附近,夏普比率亦维持在0.65附近,最大回撤亦类似。预期偏差对于收益率贡献为正,并都改善了夏普比率的表现,降低最大回撤。

从可做空的结果来看,最优预期偏差阈值为2,并且取得0.96的夏普比率,但最大回撤亦相应增加。组内差异亦相对较少,不同阈值对于择时做空均值回复类资产起到的作用不大,这亦与预期偏差的分布有关。实际值与预期值偏差越大,直观上资产价格反应更加敏感,但结果显示在中长期效果并不如想象中显著。

对比多—空两大类策略,最大区别在于股票及黄金加配的比例,在权重较为分散的多头策略中,预期偏差数据起到优化配置的作用;而在权重较为集中的空头策略中,预期偏差数据则起到了提高收益的作用。因此总的来看,经济预期数据对于资产配置具有明显的指导意义。

图为做空策略下不同阈值净值曲线

本文从经济预期的角度出发考虑经济数据对于资产价格的影响,对股票、债券、外汇及商品这四种目前主流的投资标的作定性及定量的分析。首先对经济预期数据作出定义,研究预期偏差数据的分布特征。然后对不同大类的经济数据进行分析,考察单一指标对资产价格的影响。最后将经济预期偏差汇总,作为单一或多个变量对资产配置进行研究。

结果发现,前瞻性数据预期偏差较大,后验性数据预期偏差较小,这与实际观察到的现象一致。单一预期偏差对于各大类资产的影响不太显著,资产价格在超预期数据的公布后较短时间内反应完毕,中长期未见明显指导方向。而在资产配置方面,汇总后的月度预期偏差数据对资产价格有明显指导作用。在不能做空条件下,即使控制较为严格的权重配比,预期偏差在不同策略中均取得优于基准的表现。在允许做空的条件下,预期偏差能提高资产组合的收益状况,充分运用资产间的对冲效应,优化夏普比率,但同时亦提高了最大回撤。

通过对经济预期数据的分析和研究,我们发现市场对于当前经济状况理解存在偏差,而这种偏差将在实际结果公布后得到修正,从而获得超额收益。然而,由于预期数据获取渠道较少且难以量化,本文大多数策略均是采用定性的方法对权重及投资方向作出限定,并未能充分发挥预期数据的潜在作用。该策略在2008年金融危机时仍能取得较为稳健的收益,与经济周期相关性较低。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!