2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

股指期货开户知识-股指期货贴水是什么

2020-06-09

2020-06-09

股指期货开户知识-股指期货贴水是什么

股指期货贴水是什么意思?本质是什么

从经济学的角度来看,股指贴水的本质是基差的改动。关于基差的概念:是指某一特定产品在某一特定时间和地址的现货价格与该产品在期货商场的期货价格之差,即:基差=现货价格-期货价格。

基差包括着两个成份,即现货与期货商场间的时与空两个要素。前者反映两个商场间的时间要素,即两个不同交割月份的持有本钱,它又包括储藏费、利息、保险费和损耗费等,其间利率改动对持有本钱的影响很大;后者则反映现货与期货商场间的空间要素。基差包括着两个商场之间的运送本钱和持有本钱。这也正是在同一时间里,两个不同地址的基差不同的底子原因。

由此可知,各地区的基差随运送费用而不同。但就同一商场而言,不同时期的基差理论上应充分反映着持有本钱,即持有本钱的那部分基差是跟着时间而改动的,离期货合约到期的时间越长,持有本钱就越大,而当十分挨近合约的到期日时,就某地的现货价格与期货价格而言必定相近或持平。升贴水指的都是由这种基差改动。

在美国现在的状况下,不存在我们学术界经常讲的期货商场和现货商场,实践的状况是:期货生意所构成的价格是现货流通的基准价,现货流通只是一个物流系统,因产地、质量有别,在生意现货时双方需要谈一个对期货价的升贴水,即:

生意价 = 期货价 + 升贴水

也就是说,期货商场和现货商场只是一个学术研讨时区别的概念,在实践运作中,二者是一个整体的商场,期货定价、现货物流,二者有机效果,才能够使商场机制得以正常工作。

此外,期货价格中也有近远月合约之分,假设远月期货合约价格高于近月合约,则远月关于近月升水;反之,则远月对近月贴水。从别的一个角度,即以近月对远月而言,也是相同道理。

因此,理解了这种联络之后我们就大致上能够这么来看升水与贴水:以A为标准,B相对而言,假设其价值(一般体现为价格)更高则为升水,反之则为贴水。

举个比如,上海期货生意所指定的燃料油交割标准为180CST高硫燃料油,而假设某卖方企业一时无该标准的燃料油,代之以更高标准的进口低硫180号燃料油,则后者相关于前者而言为升水;倘若上期所准则答应能够其它较低等级的燃油来交割,则其相关于标准而言为贴水。

股指期货升贴水状况整体出色

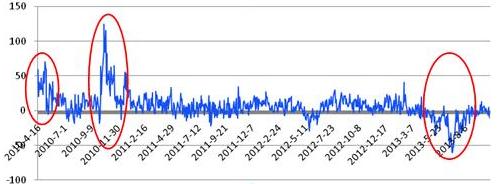

本文以沪深300股指期货为例,核算了自2010年4月16日至2019年7月5日(累计2242个生意日),根据沪深300主力合约和沪深300指数的收盘价,核算的期现价差和期现价差比率((沪深300主力合约价格-沪深300指数)/沪深300指数)。整体来看,我国股指期货和现货商场拟合度较高。九年多来,沪深300股指期货主力合约与沪深300指数相联络数抵达99.85%。

但是能够看到,沪深300股指期货大幅升贴水的状况时有发生,尤其在2015-2016期间,升水最高近4%,贴水最多挨近12%,股指期货价格明显超出了无风险套利区间。

具体来看,我们先找出,前史上股指期货大幅升贴水发生的布景时期。

通过对前史2242个生意日数据进行核算,能够得到每个月股指期货的均匀升贴水和均匀升贴水比率,效果见表1和表2。由于升贴水比率更能反映升贴水的崎岖,因此我们要点看表2。其间大于1%的数据用红色标明,小于-1%的数据用绿色标明。我们用月度均值能够看出,在大部分的时间里,股指期货的升贴水崎岖是在[-1%,1%]之间的。在核算的112个月份里,只需16个月数据超出这个范围。而这16个月首要会合在2010年和2015年7月-2016年3月,并且前者首要是升水,后者首要是贴水。

为了更好的标明股指期货大幅升贴水的时期,我们又核算了每个月股指期货升贴水比率的最大值和最小值,效果分别见表3和表4。相同的,其间大于1%的数据用红色标明,小于-1%的数据用绿色标明。

股指期货大幅升贴水布景

2010年,沪深300股指期货累计有174个生意日,其间由42个生意日升水崎岖大于1%,首要会合在2010年4-5月上市初期和2010年10-12月。

2010年4月16日,沪深300股指期货在中金所上市,股指期货上市当天,沪深300指数跳空低开,全天下跌5.36%,随后商场一路下跌,直到7月5日才止跌企稳,期间沪深300指数累计下跌25%。但是,在此期间股指期货一贯保持升水,并且在5月6日最高升水2.44%。这段时间股指期货大幅升水的原因,我们认为是出资者结构构成的。根据中金所数据闪现,2010年股指期货上市初期,安排出资者成交量占比仅2%,持仓量占比为23%,其他都是天然人。由于上市初期,专业的安排出资者参与股指期货的程度短少,导致了股指期货存在长时间的无风险套利机遇。后来伴跟着安排出资者逐步参与到股指期货商场,商场套利机遇明显减少。

2010年10月中旬,股指期货再次出现大幅升水,此次大幅升水,伴跟着现货指数的大幅上涨。沪深300指数自2010年9月30日至11月8日,累计上涨20.88%,股指期货在此期间长时间保持着1%以上的升水崎岖。其间股指期货的期现价差大幅上涨是从10月13日的-0.33%,一路攀升至10月25日的3.59%,在此期间沪深300指数上涨了9.72%。因此,2010年10月,股指期货大幅升水首要是由于商场大幅上涨,出资者对后市心境偏豁达构成的。

2013年7月股指期货出现了上市以来的最大贴水,对应着2013年钱荒工作。沪深300指数从5月29日初步下跌,6月25日探底,直到7月31日止跌企稳。股指期货方面,期现价差从6月6日升水0.28%,一路回落到7月2日最多贴水2.73%,随后伴跟着指数的不断上行,期现价差从7月31日贴水1.28%,慢慢向上批改。因此,2013年股指期货大幅贴水是由于现货商场快速大幅下跌构成的,后面伴跟着商场企稳反弹,贴水逐步批改。

股指期货大幅升贴水的原因

我们将2010年以来,股指期货大幅升贴水的状况进行总结,能够得出以下几个定论:

1.股指期货大幅升水首要发生在2015年6月之前,并且一般是由于现货沪深300指数快速大幅上涨,导致出资者对后市心境偏豁达,然后期货大幅升水。例如2010年10月8日,沪深300指数接连5个生意日反弹9.6%,股指期货期现价差从10月13日的-0.33%,一路攀升至10月25日的3.59%;2014年11月24日央行降息,股指接连11个生意日反弹,涨幅达26%,股指期货期现价差从11月21日的0.95%,拉升至12月4日的2.95%,终究在12月18日创出4.32%的上市以来最大升水。

2. 2010年4-5月股指期货大幅升水,但是对应现货却单边下跌,我们认为这首要是由于上市前期,天然出资者交投活泼,而安排出资者参与股指期货较少,导致套利机遇出现后没有专业安排出资者参与进来,然后期现价差长时间大幅升水。

3. 股指期货大幅贴水首要是由于现货沪深300指数快速大幅下跌,导致出资者对后市心境偏绝望,然后期货大幅贴水。例如2013年钱荒工作,沪深300指数从5月29日初步下跌,6月25日探底,直到7月31日止跌企稳。股指期货期现价差从6月6日升水0.28%,一路回落到7月2日最多贴水2.73%。

4. 2015年6月至2016年全年,股指期货长时间贴水。其间2015年9月2日贴水深达11.89%。这段时间不太合理的大幅贴水,除了有商场下跌的影响要素外,生意所对股指期货实施严峻的束缚,股指期货流动性大幅萎缩也是构成大幅贴水的重要原因。

5. 2017年以来,伴跟着股指期货的四次松绑,股指期货的流动性得到一定改善,升贴水也逐步回归到正常水平,大幅升贴水的生意日明显减少。2018年偶尔有几回大幅贴水都是由于商场遽然下跌构成的。

怎么看待股指期货的升贴水

一、沪深300股指期货升贴水状况整体出色

三年半来,股指期货升贴水状况整体出色,日趋老到,为套保开展和功用发挥奠定基础。

1、期现货高度拟合,升贴水崎岖整体合理

定价有用性是商场最基础、最核心的问题。三年多来,沪深300指数期货出现出了量增价稳的底子态势,期现货严密联动,未出现长时间系统性违背,商场定价有用、质量较高,令人满意。一是期现货商场拟合度较高。三年多来,股指期货主力合约与沪深300指数相联络数抵达99.89%。二是期现套利空间小。三年半来,95.62%的生意日内基差保持在±1%以内,基差较小,2012年全年均匀只需4.99点(即期货价格高于现货价格4.99点),期货价格大都处于无套利区间内,未出现长时间系统性违背。三是股指期货商场出现出信息有用特征。通过Lo和MacKinlay(1988)方差比查验办法发现,沪深300股指期货商场是信息有用的,即股指期货商场能够充分反映商场所能得到的公开信息,价格出现出不可猜想而随机游走特征。

2、以升水为主,期货价格整体偏高

沪深300股指期货定价偏高,包括两层含义。一是期货价格整体高于现货指数,即以升水为主。截止2013年11月15日,我国沪深300股指期货平稳工作了867天,其间主力合约[1]升水为589天,占67.94%;当月合约升水为551天,占63.55%。分年度看,主力合约2010年的升水天数比例为87.36%,2011年为70.90%,2012年为77.78%,2013年到11月15日为36.41%。二是期货实践价格高于理论价格。理论价格由持有本钱模型核算得到。以F标明股指期货理论价格,S标明指数当期价格,r标明融资利率,y标下一年股息率,△t标明距合约到期的天数,单利计息状况下,股指期货理论价格标明为:F=S*[1+(r-y)*△t /360]。本年之前,股指期货定价高于理论价格的生意天数抵达56.13%,其间2010年更是抵达了74.14%。一般来看,股指期货商场建造初期,散户参与比例较大且多秉持股票做多思想,而安排套保套利力气短少,这是期货定价偏高的重要原因。中金所金融实验室[2]从出资者结构与生意指令不平衡性的角度实证分析了我国股指期货商场长时间升水为主的现象,认为出资者结构不完善、套利套保力气较弱是首要原因。

表1:股指期货实践价格高于理论价格的生意日数

期间

生意日

定价高于理论价格的生意日数

占比

2010

174

129

74.14%

2011

244

107

43.85%

2012

243

135

55.56%

2013(1.1-11.15)

206

39

18.93%

2010.4.16-2012.12.31

661

371

56.13%

2010.4.16-2013.11.15

867

410

47.29%

注:此处理论价格核算采用了6.3%的年化利率。此利率由2011、2012两年无分红月份股指期货主力合约定价反推得到。此研讨来自长江证券李建伟先生的研讨效果。

3、期货定价逐年优化,定价功率继续前进

跟着股指期货商场参与者结构不断优化,出资者更加理性,期货定价有用性整体有所前进,这在股指期货的基差率改动上有所体现。所谓基差率,是指基差与标的指数的比值,基差率越小,期现套利机遇越小,商场功率越高。沪深300股指期货上市以来,基差率呈明显地下降趋势,2010年为0.57%,2011年和2012年降至0.14%和0.21%,2013以来为0.13%,说明商场定价功率整体上有所前进。此外,从上述实践价格高于理论价格的生意日占比等政策能够看出,定价偏高的现象正在逐步改善。

4、套利力气逐步增强,驱动期现价格拟合收敛

期货价格终究收敛于现货指数,即期货到期日的终究结算价是当天下午沪深300指数一切报价的算术均匀数。有了到期收敛的准则确保,在合约整个生命周期中,当期货过度违背现货、基差过度违背均值时,商场套利力气认为有钱可赚,即会主动介入、买高卖低,尽力将期货拉近现货、将基差拉回均值。研讨发现:一是除了极个别状况外,沪深300股指期货基差底子都在均值邻近往复不坚定,具有均值回归性[3];二是通过线性Engle-Granger模型与非线性ESTAR模型,进一步测算出沪深300股指期货均值回归速度系数分别-0.25和-0.22,明显为负,也说明基差具有均值回复性,走过头了就减速往回。可见,套利生意具有典型的自我消除或自我纠正特征,价格高度拟合、套利机遇较少正是由于套利力气的客观存在并发挥效果。路不平世人踩就是这一现象的最好说明。

二、股指期货本年贴水较深是分红、钱荒及反向套利乏力一起效果的效果

上市以来,沪深300股指期货在整体定价合理的状况下,有三次升贴水崎岖较大。榜初次是上市当天。由于出资者炒新习气,活泼争抢第一单,股指期货上市首日价格偏高,而初期安排参与政策未能明了,套利力气短少,期货高度升水保持了近一个月时间。第2次是2010年国庆前后。当年上半年,受信贷出资额超预期引发央行调控等要素影响,沪深300指数大跌28%。7月后,在中央必定稳增加等诸多政策影响下,出现批改行情,三季度涨幅抵达12%。到了9月末,商场心境豁达起来,不少券商研报纷繁指出最坏的时分现已曩昔,之前的预期或许过于绝望,坚决看好10月往后商场走势,成绩、估值双驱动将前进股票财物装备价值。因此,股市自节前终究一天初步拉升,资源股、权重股成为热门,股市单月涨幅抵达24%。受此影响,一些安排尤其是私募也放弃套利而选择单方向做多,期现价差灵敏拉大,升水最高逾越120点。前两次都出现在上市初期,升水明显,给套利者发了红包,也反映了套利力气的不均衡。

图1沪深300股指期货基差状况

本年以来,基差出现了第三次明显扩展,闪现出了不同以往的一些特色。一是负基差明显。尤其是5-7月出现深度贴水,最大抵达60点,比以往贴水状况更加明显。二是继续性增强。贴水自3月份初步增多,保持数月之久,直到8月份后,贴水状况明显改善,逐步回到合理水平。三是注重度前进。期间债市、股市较为骚动,商场绝望心境加剧。整体来看,此次负基差的发生,是分红水平前进、钱荒影响心境和反向套利乏力三种要素效果的效果,即会合分红导致期货贴水,钱荒加剧商场惊惧加大贴水崎岖,反向套利机制不畅无力改善这一状况。

1、期货贴水有其道理,反映分红要素影响。

指数成分股分红后,股价从而指数价格将天然回落。但股指期货持有者拿不到股票分红,因此预期到股票分红后,期货价格相似股价除权,会提前出现相应回落,简略出现贴水。进一步由股指期货理论价格公式(F=S*[1+(r-y)*△t /360])能够看出,股息率(y)与无风险利率(r)的相对大小,是抉择期货升贴水的关键要素。当无风险利率高于股息率时,期货理论价格高于指数其时价格,股指期货往往升水;当股息率逾越无风险利率时,期货理论价格低于指数其时价格,股指期货一般贴水。这得到了全球实践的一起证明。在美国,1982-2008年间无风险利率一贯高于股息率,标普500指数期货一贯以升水为主;2008年爆发次贷危机后,美联储大幅降低利率,近三年都在0-1%之间,而股息率仍保持在2%以上,使无风险利率大幅低于股息率,标普500指数期货也在2009年往后至今出现了继续贴水,负基差天数占99%。英国的FTSE100股指期货、法国CAC股指期货以及香港恒生指数期货等种类,底子规矩都是如此,都在2008年前后跟着危机的发生、商场利率的大幅调低而出现了由升水到贴水的整体态势调整。此外,由于利率底子高于股息率,韩国KOSPI200指数期货、印度NIFTY指数期货、巴西BOVESPA指数期货和南非FTSE/JSE指数期货等以升水为主;由于利率底子低于股息率,日本日经225指数期货、台湾归纳指数期货等以贴水为主。

沪深300指数期货的升贴水改动相同与分红联络亲近,此次负基差过程中体现明显,即分红的前进与会合引致期货贴水压力。具体来看,第一,近年来证监会一贯鼓动上市公司分红,证券生意所也发布政策指引,活泼加以引导[4]。这使得股市分红有所增加,2011年沪深300指数股息率已逾越美国标普500指数[5],2012年进一步前进到2.66%。第二,我国股市分红期比较会合,首要会合在5-7月,近三年在这三个月的分红都逾越全年的85%,仅6月份就抵达全年的约60%。本年5-7月沪深300指数成份股累计分红5231亿元,相当于沪深300指数成分股当期均匀市值的2.98%,折合年化股息率抵达11.92%,远高于同期无风险利率,股价除权效果十分明显,股指期货贴水天经地义。事实上,股指期货上市以来每年这一时期都出现过接连负基差现象,如2010年7月中旬至8月中旬,2011年5至6月,2012年的5至6月。第三,本年出资者充分预期并提前布局指数分红的股价除权影响,部分安排早在3月份就现已卖空6月合约,这使得负基差较早就已出现,体现出了商场的进一步老到。第四,跟着分红季的结束,当然也包括商场决计康复等要素影响,8月后基差灵敏收敛,旁边面闪现了分红对基差的较大影响。

表2:股指期货上市以来各年5-8月负基差状况

2010

2011

2012

2013

5-8月生意日数

83

86

87

84

其间:负基差生意日数

21

41

34

72

负基差生意日占比

25.30%

47.67%

39.08%

85.71%

最大负基差

-20.1

-22.4

-29.1

-60.6

全年负基差生意日数占比

12.64%

29.09%

22.22%

63.59%

2、资金严重加剧股指期货贴水程度。

商场生意是鲜活的,价格受到各种要素影响,很或许不同于理论价格。此次期货贴水较深,价格现已明显低于理论水平,不能由股票分红要素完全说明,其时资金严重也是重要诱因。实践上,近年来股市继续调整,商场绝望心境客观存在,而做空途径有限,在商场风险加剧甚至出现惊惧后,股指期货成了更多出资者的逃生选择。尤其是本年6月,受多种要素影响[6],商场资金面陡然严重起来,债市出现钱荒,6月20日银行间债券商场隔夜拆借利率抵达了惊人的20%以上。受此影响,股市出现接连大跌,沪深300指数6月24日单日跌幅抵达6.31%,6月累计跌幅抵达16%、累计最大跌幅逾越22%。在此状况下,股指期货大幅承压,贴水进一步扩展,并于7月初抵达巅峰。商场之所以选择股指期货作为风险出口,本质上是期货生意机制有优势,包括资金功率高、生意本钱低、多空皆便利等。股指期货吸纳了避险甚至投机火力,为股市缓解了抛压、减轻了负担,为实现股市安稳做出活泼贡献。

3、融券不畅束缚反向套利,期货深度贴水仍属合理。

此次股指期货贴水继续时间较长,迟迟不能纠正,反映的是商场短少反向套利力气,更直接地说就是安排融券较困难。现在,我国融券业务券源少、费率高、规划小,转融通业务还有待发展。到本年11月初,两融业务仍以融资为主,融券余额为36.3亿元,占融资融券总余额的1.15%,是沪深两市流通市值的0.016%,融券年化利率在8.6%-11.6%之间。调研中部分券商安排也提出,其时融券难度很大,甚至出现无券可融的状况。因此,即使股指期货出现了50-60点的深度贴水,套利安排也并不能有用实施卖股票、买期货的反向套利来获取差错定价的收益,促使期现价格收敛。进一步来看,融券困难的存在,使得反向套利本钱较大、无套利区间较宽,即使股指期货深度贴水,甚至是明显违背其理论价格,但实践上仍处于无套利区间内,不能通过套利行为改善其定价效果,只能由投机力气抉择其高低水平。

三、对股指期货升贴水含义及其象征含义要有精确掌握

股指期货升贴水是反应商场工作的一个窗口政策,跟着商场的不断老到,使用者应该更加全面精确地了解它的含义。

1、期货价格与到期时指数实践价格无关,并非猜想股市未来的政策。

如前所述,股指期货理论价格公式为(F=S*[1+(r-y)*△t /360])。可见,期货理论价格的抉择基础是指数当期价格,与到期时的指数价格无关。精确地说就是,期货价格不是到期时指数价格的无偏估量。因此,期货价格高于或低于现货指数,并不意味就是对未来股市看高或看低,不能误将股指期货价格简略视为生意出来的到期时的指数价格。尤其是当商场套利机制十分有用的状况下,这种判别更加不合理。相对产品期货,金融期货期现套利更加便利和发达,上述这种理论价格联络也更加牢固和扎实。

2、基差存在不等于定价差错,一定的升贴水区间仍属合理。

升贴水或基差,是股指期货与现货指数的价差,而定价差错是股指期货实践价格与理论价格的差异,二者既联络又不同。第一,基差存在不等于定价有差错。举例来说,假定沪深300指数为2000点,期指价格为2015点,资金本钱为5%,指数的股息率为2%,股指期货距离交割日还有90天,则期货理论价格为(2000*[1+(5%-2%)*90/360] =)2015点,定价差错为(2015-2015=)0,而基差为(2015-2000=)15点。可见,基差和定价差错是两个概念,基差存在不意味着定价差错。第二,定价有个合理区间,在无套利区间内都是合理价格,实践价格不等于理论价格但也能够是合理价格。继续上述比如,假定考虑到各种套利本钱后,当期货价格高于2035点时或低于1990点时,套利有利可图,套利者会主动介入,促进期货价格趋向合理。但当期货价格处于1990-2035点较小的区间内,收益不抵本钱,套利无利可图,套利生意不会发生。这样,围绕着期货理论价格这样一个中轴线,存在一个所谓的无套利区间。在这个区间内,任何一个价格都是合理的。因此,6-7月间贴水较深、基差较大,实践价格低于理论价格,但考虑了融券不畅导致反向套利本钱过高后,期货价格仍在无套利区间的较窄箱体内。

3、贴水并非看空股市、不影响股市大涨,升贴水不是股市猜想神器。

正如前面重复说的,期货升贴水有其内涵原因,不打扫商场心境、预期等影响,但首要是分红与资金本钱的影响。因此,升贴水自有规矩,与股市走势联络不大,并不像一般的分析师或媒体所说的升水或正基差就是看多后市、贴水或负基差就是看空后市。

一方面,从境外商场实践来看,继续贴水并不会导致股市走势继续走低。例如,美国标普500指数期货自2009年出现继续贴水,到2013年11月15日,1228个生意日只需13天正基差,正基差天数只需1%,但美国股市自2009年一路走高,累计涨幅超160%。标普500指数先是从2009年3月666点的近13年新低升至2010年4月末的1186点,涨幅逾越78%;通过尔后短短两个月的回调,该指数继续上攻,并在2011年4月突破1300点关口;短期休歇后,从2011年10月初步,标普500指数再次发力,至今25个月来上涨逾越59%,最高抵达1804点;本年涨幅现已逾越26%,已创前史新高。分析闪现,美联储量化宽松政策影响使得无风险利率继续走低甚至挨近于零,而企业赢利增加和劳动力商场好转等使得股息率一贯保持在2%以上且稳步前进,无风险利率与股息率之间的巨大差异彰显出美国股市出资价值,成为拉动美股继续上涨的核心动力。可见,股市走势还是受宏观经济政策、利率资金本钱、企业盈余状况等基础要素抉择。

另一方面,针对沪深300指数及其期货的深化研讨也没有发现升贴水与指数走势存在安稳联络。研讨闪现,一是股指期货基差与股指涨跌相关性系数仅为0.006,十分弱小,且核算上不明显;二是即使参与股市涨跌惯性和不坚定性等变量后,二者的相联络数也只需0.013,且核算上仍不明显,无法证明二者存在相关联络。并且,2013年7月2日股指期货出现最大负基差(沪深300指数收于2006.56点)后,股市并未继续下跌,而是逐步企稳,至本年11月15日涨幅为5.79%,期间最高涨幅抵达12.41%(9月12日沪深300指数收于2255.61点)。可见,股指期货升贴水与股市涨跌既没有机理上的经济相关性,也没有核算上数据相关性,升贴水不是猜想股市走向的政策。

综上所述,股指期货升贴水描写的是期现货之间的价差,首要影响要素还是股票分红和资金本钱。升贴水的存在不意味着定价有差错,更不能作为股市走向的指南针。跟着股市融券生意机制的进一步健全,股指期货定价功率将进一步前进,更加靠近理论水平,但理论基差的大小与正负,仍须交给商场来抉择,我们不必担忧,更多的解读也只能是顺理成章。

附件1:美国标普500指数期货升贴水状况

美国从2008年初步,利率大幅下调,初步低于股息率。同年,升水天数大幅减少,从2007年的92%下降到68%。之后的2009年至2013年11月15日的1228个生意日,只需13个生意日为正基差,其他都是负基差,负基差天数占到99%。但2009年以来,美国股市一路走高。

年份

生意天数

升水天数

升水天数占比

资金利率

股息率

1982

178

131

73.60%

12.99

4.88

1983

251

229

91.24%

10.39

4.3

1984

253

237

93.68%

11.85

4.5

1985

253

228

90.12%

9.53

3.73

1986

253

221

87.35%

7.02

3.42

1987

253

219

86.56%

7.62

3.57

1988

253

225

88.93%

8.22

3.47

1989

252

226

89.68%

8.53

3.12

1990

253

229

90.51%

8.22

3.67

1991

253

229

90.51%

6.76

2.93

1992

254

207

81.50%

5.24

2.84

1993

253

220

86.96%

4.38

2.73

1994

252

227

90.08%

6.23

2.81

1995

252

228

90.48%

6.24

2.23

1996

254

227

89.37%

5.97

1.96

1997

253

223

88.14%

6.07

1.58

1998

252

224

88.89%

5.12

1.3

1999

252

227

90.08%

5.52

1.15

2000

252

227

90.08%

6.23

1.2

2001

248

215

86.69%

4.16

1.35

2002

252

158

62.70%

3.1

1.79

2003

252

24

9.52%

2.05

1.56

2004

252

106

42.06%

2.73

1.65

2005

252

228

90.48%

3.91

1.8

2006

251

227

90.44%

4.76

1.79

2007

251

230

91.63%

4.43

2.01

2008

253

172

67.98%

1.2

3.15

2009

252

3

1.19%

1.41

2.12

2010

252

0

0.00%

1.09

1.88

2011

252

1

0.40%

0.73

2.12

2012

250

0

0.00%

0.38

2.24

2013

222

9

4.05%

0.37

2.04

[1]此处将生意量最大的合约定义为主力合约。

[2]见刘峰、李路等,《我国股指期货商场长时间升水之谜》,2012。该研讨打扫了现货卖空束缚、标的指数成分股分红、利率随机改动、税收与时间期权、出资者持有头寸、现货商场或期货商场的流动性与不坚定性等研讨假说的影响。

[3]对沪深300股指期货基差时间序列进行了Durbin-Watson一阶自回归查验发现此效果。

[4]如上海证券生意所2012年8月发布《上市公司现金分红政策指引》称,上市公司当年有利可分却未进行现金分红,或拟分配现金盈余与净赢利之比低于30%的,需披露原因;上市公司若无法依照既定分红政策实施赢利分配的,则需2/3以上股东赞同。

[5]2011年沪深300指数与标普500指数的股息率分别为2.34%和2.12%。

[6]商场列出的要素包括:一是财政收入增加,税收资金会合入库,导致资金面严重。据财政部本年6月9日公布的数据,本年1-5月全国公共财政收入累计56214亿元,比去年同期增加3459亿元,增加6.6%。二是银行为迎考核吸收资金。每到月末时点,银行都会不惜高息揽储以确保存贷比合格,加剧商场资金严重程度。三是准备金退补缴令资金面出现周期性收紧。本年6月的补缴规划较去年同期有所增加,也加剧了商场对流动性的担忧。四是央行6月份一反常态没有开释流动性,构成借款利率高企,引发商场惊惧。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!