2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

期货开户技巧-期货顶部底部特征及判断

2020-07-18

2020-07-18

股指期货开户技巧-顶部底部特征特点及判断

从基差与持仓量观察股指期货顶部与底部特征

投资组合保险策略在国外金融市场应用较为广泛,也是保本基金投资的核心策略。我国股指期货的推出,使得投资组合保险策略的实施成本进一步降低、资金管理的灵活度有较大增强。笔者就国际金融市场上流行的三种投资组合保险策略OBPI、CPPI、TIPP做一些简单的介绍,并对三者在不同时期的表现进行比较和分析,为投资者提供参考和借鉴。

OBPI策略是基于期权组合保险的策略。其核心理念是,股票下跌损失有限,上涨收益无限。进行OBPI投资就好比在买入一只股票的同时,购入该股票的看跌期权,当股票价格下跌时,看跌期权的收益能够弥补股票的亏损,而在股票上涨时,投资者可尽享股票上涨收益,损失的只是当初购买期权的费用。目前我国没有期权产品,因此只能通过股指期货的空头头寸来复制期权,以达到保值的目的。

CPPI策略是固定比例投资组合保险策略。投资者可以根据自己的风险承受能力,把资金分为无风险投资和风险投资,即可以把一部分资金存到银行,享受利息收益,把另一部分资金投资到股票等高风险的市场。当股票下跌的时候,无风险投资的利息收益部分可以减少一些损失,而在股票上涨的时候,投资者在得到无风险投资利息的同时,能够得到风险投资的收益。

TIPP是时间不变性投资自合保险策略。其投资理念与CPPI类似,不同的是CPPI保本比例比例是固定的,而TIPP的保本比例取的是初始保险比例与任意投资时间内资产价值与保险比例乘积中保险额度较高者。可以看出TIPP是更为保守的投资策略。

从三种策略的保本与增值能力来看,笔者经过选取一定的参数,分析得到:OBPI追涨能力较强,但是风险波动比其他两个策略要大,TIPP保本能力较强,但风险波动比其他两个策略小,CPPI相对于其他两个策略风险和收益适中。

在牛市中OBPI的表现最好,其次是CPPI,最差的是TIPP。从2007年与2009年的牛市大幅上涨行情中,我们可以看到,按照买入持有策略,沪深300指数收益率分别为158%和90%,而同期OBPI的收益率是146%和78%,CPPI是97%和43%,TIPP是45%和27%。

在熊市中TIPP表现最好,其层次是CPPI,最差是OBPI。在2008年的大熊市中,沪深300指数的买入持有策略收益率是-66%,OBPI的收益率为-20%,CPPI为-18%,TIPP为-16%。

在震荡整理的市场中,TIPP和CPPI保本能力要好于OBPI。在2010年的行情中,沪深300指数收益率为-12%,OBPI为-13%,CPPI和TIPP的收益率都是-5%,明显好于买入持有策略。

从三种策略的持仓变化与市场价格波动来看,CPPI、TIPP与OBPI策略也有所不同。从CPPI、 TIPP策略的角度来看,当市场价格显著大于保本价格时,持仓比率与市场价格呈现近似线性关系,当市场价格在保本价格附近波动时,持仓变化呈现陡峭变化,持仓敏感性急剧提高。如果风险因子乘数更高,则在保本价格附近的持仓变化会更大,反之变化较小。

从OBPI策略角度来看,由于头寸的变化比率和期权定价相关,因此持仓比率和市场价格变化呈现出S型,而持仓变化比率则和市场价格呈现出钟形分布特征。可以看出,当市场价格在执行价格附近波动时,持仓变化最大,持仓对价格波动的敏感程度最高。由于存在利率和波动率的原因,风险头寸比率变化略有左偏。

总之,期初保本额度越大、风险乘数越低,市场上涨时的收益能力越弱,市场下跌时的保本能力越强。投资者在运用投资组合保险策略的同时,可以定时调整风险参数、最大地完成投资组合保险策略的绩效。

顶部和底部的回归点特征

行情的顶部或者是底部的回归点,不限定对阶段性行情的上涨或者是下跌的变化实质进行分析,而是对行情在趋势空间里变化的延伸加以研究,来探索行情长期发展趋势的涨跌变化的内在本质,指出行情的长期性涨跌起落所体现的运动规律。

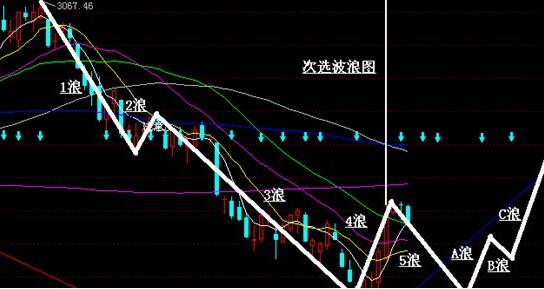

行情趋势空间里的涨跌变化是一个区间的涨跌变化,顶部和底部的回归点变化是行情的整体性变化。倘若一个长期趋势是一上涨的行情,那么,长期的趋势中必然存在着趋势空间的涨与跌的变化,在趋势空间里,上涨时要有一个下跌作为支撑,没有下跌不可能再上涨,一涨一跌的涨跌变化才会推动行情继续走髙。倘若一个长期趋势是一个下跌的行情,那么,同样的在长期的趋势中必然存在着趋势空间的跌与涨的变化。下跌后再上涨,上涨后再下跌,往返复始促使行情连续的下跌。由于趋势空间的涨跌变化,推动着一个非常大的行情长期上涨或者是长期下跌。因此就会构筑行情的顶部或者是底部,一旦行情由顶部回头或者是底部回头就会形成一个回归点的趋势特点。

探讨行情的顶部和底部的回归点特征,必须把握行情长期性运动规律的特点,顶部的根部特征和底部的根部特征是行情问归的重要依据,从K线图的顶部和底部的根部信号中可以得到验证。除此之外,还存在着其他因素构成的顶部和底部的回归点涨跌变化,我们要做的就是来求证和准确判断它的来龙去脉。

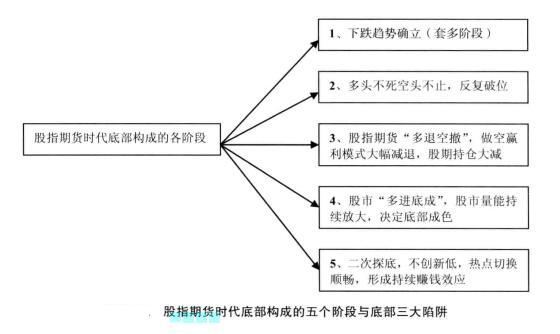

股指期货时代底部构成的五个阶段

期指市场的投资者想要从分的掌握股指期货套利策略,就必须要清楚的了解股指期货的基础知识,比如估值期货时代底部是怎么构成的,有哪些阶段构成的,不同的阶段具有什么样的特征呢,由赢家财富网小编为您解答。

股指期货不仅仅在预测顶部变盘有好的效果,同时对于判断底部也有不错的效果,而股指期货时代底部的构成有5个阶段分别如下:

(1)下跌趋势的确立

空头资金通过制造分歧,将大量资金引入并在股指期货持仓上体现,一旦超过历史最高值的85%的警戒线,往往是一波下跌前的预警。这是源于股指期货时代,资金对赢利模式的追逐非常强,股指期货虽然无法改变趋势,但却是趋势形态的催化剂,因此一旦市场出现调整的因素,资金就会利用股指期货做空赢利模式来赚钱,从而使得市场做空赚钱的效应,所以市场也就出现了持续的下跌。

(2)多头不死、空头不止,也就是市场做空赢利模式的消退是市场止跌的关键信号。因为当市场中资金还在坚持做多的时候,尤其是当市场中相当数量的资金还心存侥幸时,市场中往往会在持续中阴线之后,出现一些比较小的阳线,甚至是中阳线,但时由于市场还是在空头的掌控之下,这样的操作行为往往会导致更多的多头被套。

(3)等待黎明出现——股指期货多投空撤尝试抄底期。

股指期货低持仓意味着做空盈利模式的削弱,这是因为对于股市来说只有股指期货一个做空大幅盈利的渠道,而且股市钱规则决定了只要市场又赚钱效应,资金就会源源不断的过来,那么当股指期货低持仓时就说明市场做空赚钱效应较弱知己,对股民来说也是股市相对风险较低的时机,尝试抄底操作,也会有机会全身而退。

(4)股市方面的多进底成,经历了之前三个阶段,短线股指已经有所止跌,市场迎来小的反弹,此时必须要有相当数量的新增股市资金持续入市,通过资金来托起底部,如果没有资金,那么只是阶段性低点,随后还要下跌。

(5)市场二次探底考验底部的支撑力度的大小,只有经历了空头回踩后没有创新低,才是真正的底部的形成,一般持续反弹后会呈现资金的分歧,有的资金是博弈的超跌反弹,有的资金在进行中长线的抄底操作,有的是进行题材股与概念的炒作,所以反弹了一段时间之后积累了一定的获利盘,解套盘后,市场自然就会有回调和上涨放缓的行为。

期货交易顶部及底部特征形态

三K线是基于顶底的一种形态,通过研究三K线可以能够把握市场的顶部形态及底部形态;

三K线的顶部及底部特征

1、顶部形态特征三K线的顶部形态特征是有三根K线组成,其中第二根K线是最高点,第三根K线不创新高并下跌跌破第二根和第一根K线的最低价

2、三K线的底部特征也是有三根K线组成的,其中第二根K线是最低价第三根K线的最高价突破第二根和第一根K线的最高价视为三K线底部形态;

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!