2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

【华泰期货贵金属专题】美元黄金携手同涨背后逻辑探讨及展望

2020-03-23

2020-03-23

摘要

近期美元指数与黄金呈现出了历史罕见的一同且持续大幅走高的情况,而促使该现象发生的因素或许受到以下诸方面之影响:

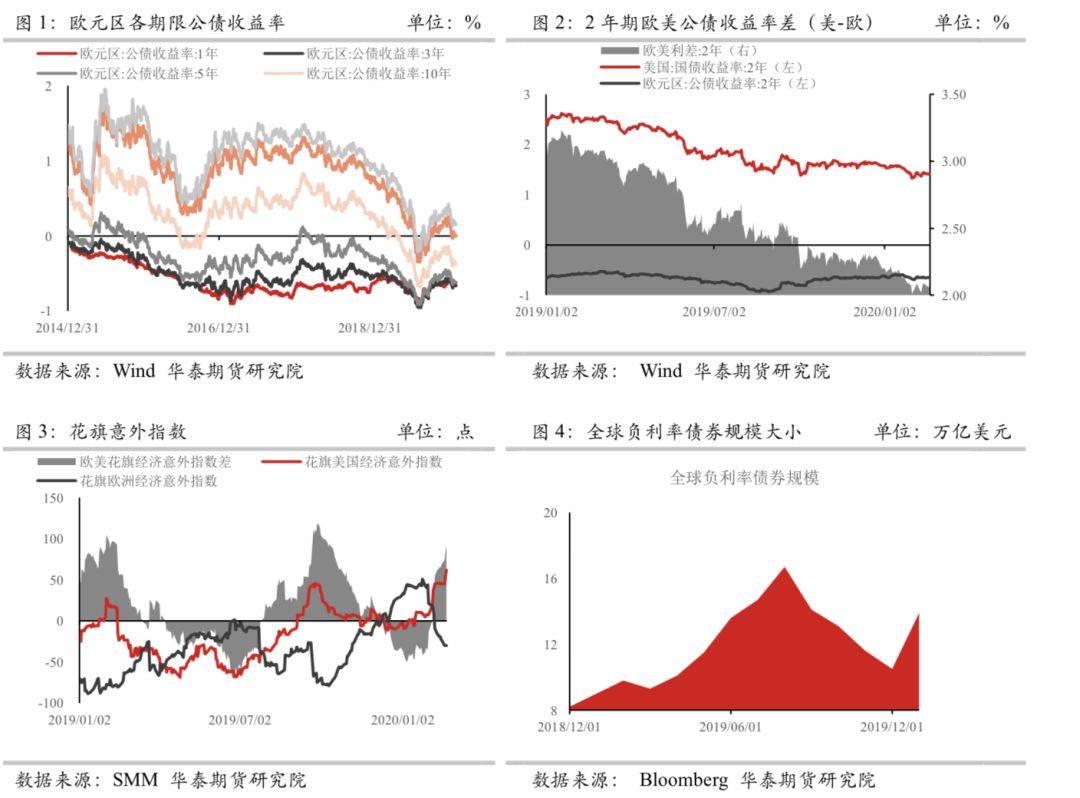

1、市场对于未来欧元区经济展望的悲观态度叠加美国方面近期所公布的经济数据相对靓丽致使欧美公债利差[1]此前持续走低的状况得到改变,美国与欧洲花旗意外指数[2]之差也迅速在短时内扩大。在此背景下,美元指数则是大幅走强,而与此同时市场对于欧元区经济悲观的态度却也同时加大了对于黄金的需求,从而促成了美元与黄金一同走高的现象。

2、 当下全球范围内负利率债券规模在2019年4季度初起出现了较为明显的回落之后,于2019年年底再度出现回升,目前又已接近约14万亿美元的水平,而这对于黄金价格的走高有着较为积极的作用。

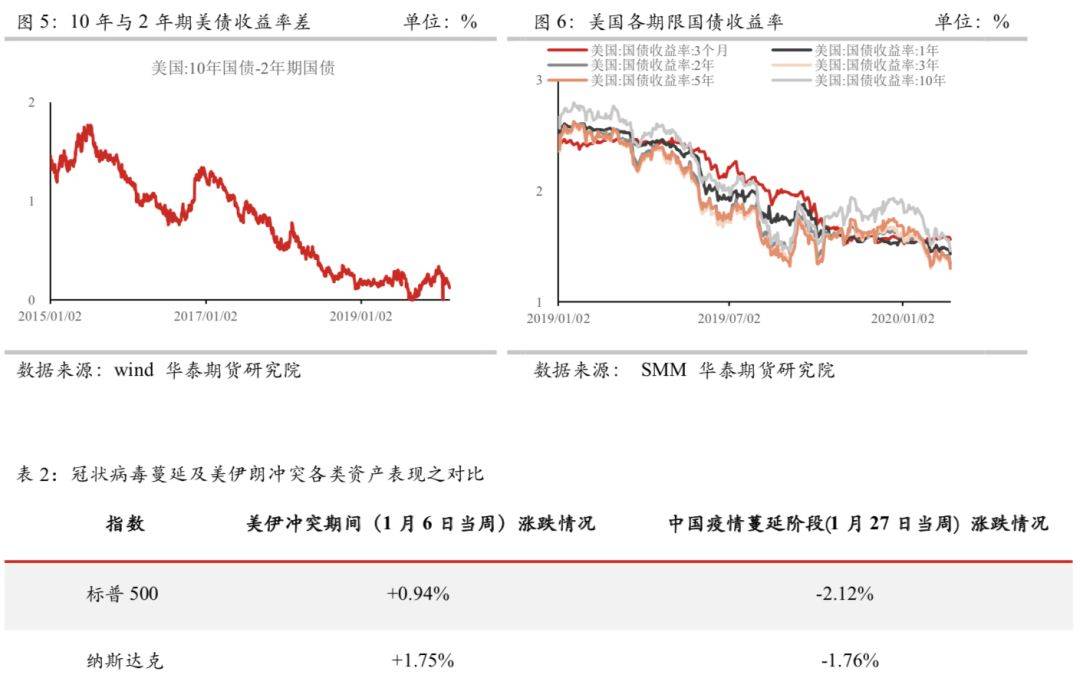

3、 虽然近期美国方面经济数据相对靓丽,并且给予了美元较为强劲的支撑,但可以发现长短期限美债收益率差则是呈现出明显的走低,甚至部分长短期限利差处于倒挂的情形之下(3月期美债收益率高于1至10年期所有债券收益率),这或许说明在中国方面疫情影响之下,市场对于美国长期经济展望同样存在一定的担忧,而这对于黄金而言,又是较为有利的因素。

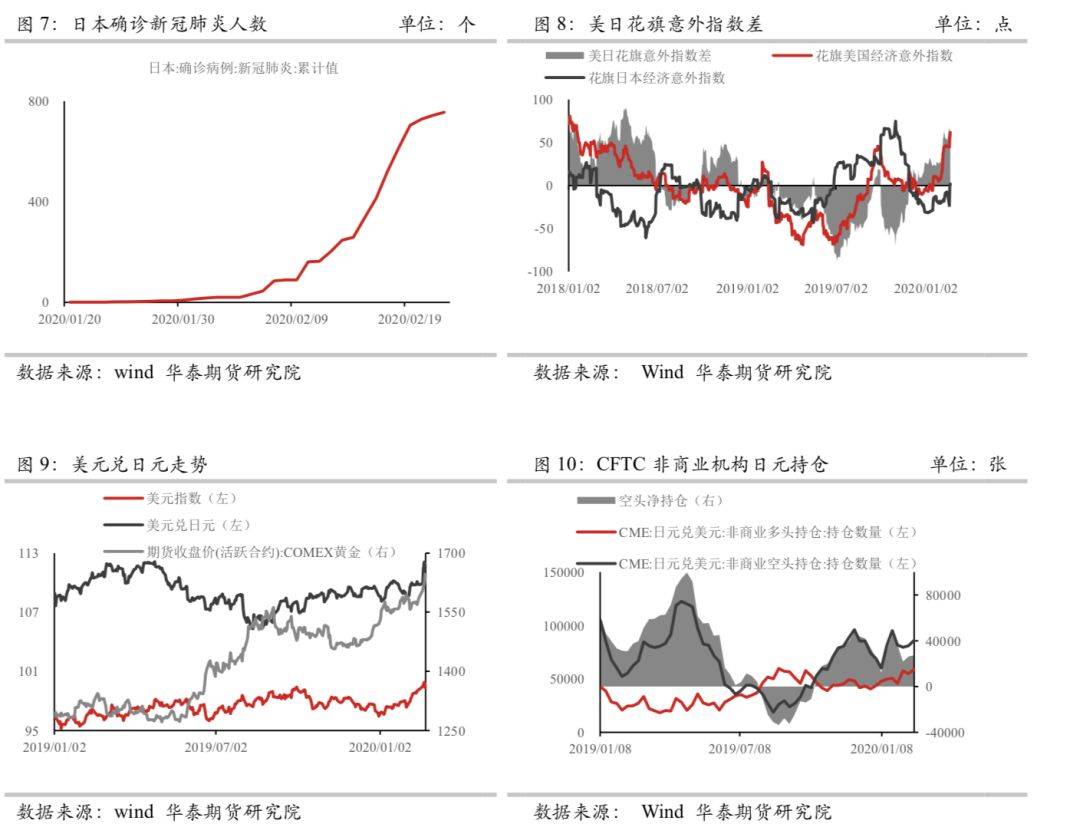

4、 受到新型冠状病毒疫情之影响,市场对于地理位置与中国较为接近的日本方面或也会逐渐受到疫情威胁的可能性存在较大忧虑,从而削弱了日元的避险功能,美日花旗意外指数之差同样迅速走阔,叠加美债收益率的持续走低,这些因素的综合影响致使在避险需求来临时,黄金以及美元受到市场青睐的概率增加。

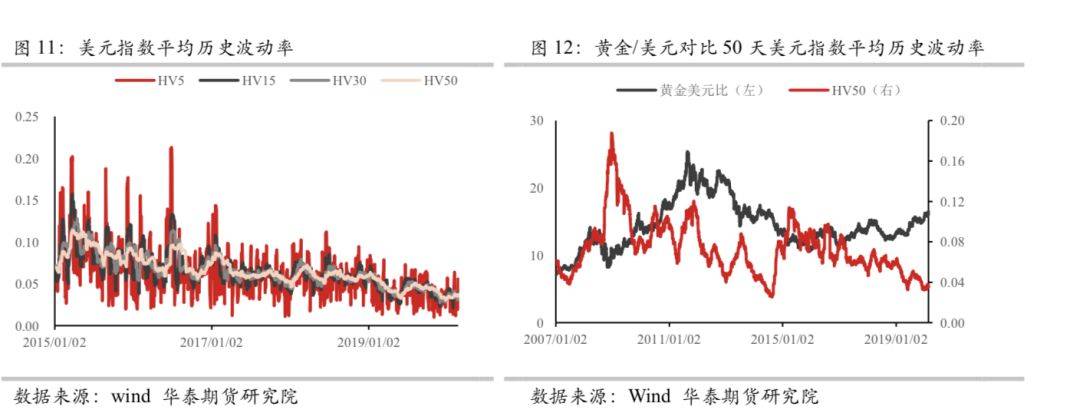

5、观察汇市波动率可以发现,此前波动率几乎接近自2015年以来的最低水平,不过自2020年1月至今,外汇市场波动率开始逐渐呈现出相对明显的上升态势。而根据过往经验,在汇市波动率上升的过程中,黄金与美元之间的负相关性会出现减弱的情况(可从美元指数50日平均历史波动率与黄金美元比呈现较为明显的负相关性得到验证),这虽然不足以构成近期美元与黄金同时走强的关键性因素,但或许也在一定程度上“默许”了此种状况的发生。

综上所述,在上述因素没有出现明显改变的情况下,美元与黄金共同呈现走强的情况或也将继续维系。

后市展望:

就黄金本身的投资机会而言,此前已在多份报告中提及,未来全球范围内的低利率情况并不会得到改变。此外央行在公开市场上的业务也同时在进行之中。因此在这样的情况下,投资者即便不立刻从风险资产中撤离,但也同样在求诸如黄金这样的避险品种加入到投资组合的配置之中从而达到对冲风险的目的,故此就黄金中长期展望而言,其仍然具有相对较高的投资价值。

1美元黄金一同走高原因探讨

欧元区公债收益率大多呈现负值 经济展望同样偏差

在此前的策略报告中曾经提及,多家机构于2019年底对于2020年底美债收益率的预期做出了不同的展望中便可以发现,于美国方面的机构相比,欧洲机构所做出的预测大多显得相对悲观。如法兴银行便预测,2020年底2年期美债收益率将会降至0.8%的水平,而10年期美债收益率也同样会下跌至1.20%(10年期与2年期美债收益率差则仅为0.4%)。

而从近期的行情中可以明显观察到,在近两周美国方面经济数据相对较为靓丽的情况下,美元指数呈现出大幅走强,此前制约美元价格上涨的较为重要的因素,即欧美利差持续呈现出走低的态势,也于近期逐渐出现改变。与此同时,欧元区内通胀过低的问题则始终未能得到解决,虽然在上周公布的欧洲央行会议纪要中称数据显示出积极的信号,但预计经济增速将是温和的,同时欧元区央行认为,英国脱欧带来的影响或许比此前预期的更大,所面临的经济展望不确定性也随之增加。另外,美国以及欧洲花旗意外指数之差也于近期呈现出大幅增长,从而更加奠定了美元指数大幅上攻的基础。

在欧元区公债方面,当下欧元区内部,除去30年期公债收益率仍维持在0上方之外,其余各期限公债收益率皆呈现负值。而截止当下,全球范围内负利率债券规模又再度达到约14万亿美元的水平。

故此在这样的背景下,虽然美元指数在欧元区经济状况相对较为不乐观以及欧洲收益率几乎集体呈现负值的情况下出现了较为明显的走高,但是上述因素实则对于黄金价格的走强同样较为有利,因此黄金价格并未受到美元指数走高的影响而出现承压的情况,相反则是与美元一同出现了十分靓丽的上攻。

美债长短期限收益率倒挂情况再度显现

而就美国方面而言,虽然近期所公布的经济数据向好以及欧美国债利差停止走阔等因素促使了美元于近阶段的大幅走强,但是观察美国国债收益率,尤其是长短期限国债收益率差则可发现,自2020年1月中旬起,10年期与2年期美债收益率差便再度出现较为明显的拐点,截止当下该利差为0.12%,较年初之时大幅下降约60%。而3个月期限的美债收益率更是高于所有1至10年期美债收益率,并且倒挂程度存在逐渐加剧的迹象。这显然反应出了市场对于未来经济展望的担忧,结合此前在报告中提及的,在中国方面疫情冲击之下,市场当时的反应相较于2020年1月初美伊冲突持续发酵之际所反映出的情况来看,市场显然将中国方面的疫情影响视为将会对于未来经济冲击更为严重的因素,这一点从中国国内疫情逐渐蔓延之后,全球范围内市场反应便可窥测出端倪。而也正是由此影响,市场同样存在对于美国方面长期经济展望的担忧,故此长短期限美债收益率倒挂的情况自2020年1月底2月初显现之后,便始终未能得到纠正,甚至存在持续加剧的势头,这对于贵金属价格的走强显然也是相对有利的因素。

新冠疫情影响使得市场对于持有日元信心有所减弱

上周五(2月21日)综合日本媒体报道,截至当地时间2月20日23时,日本国内累计确诊新冠肺炎病例728例,死亡3例。其中,“钻石公主”号邮轮上共确诊634例,在日本国内的日本人和中国游客等共80例。日内日本央行行长黑田东彦表示,目前无法量化新冠肺炎造成的影响,疫情将是G20会议上最主要的话题。新冠肺炎疫情可能影响全球经济,影响还可能继续扩大。需要将对新冠疫情的关注程度上升到最高,如有需要将毫不犹豫采取行动。而观察美元兑日元货币对近期的表现来看,其大幅走高的程度以及时间点与黄金价格吻合度相对更高。由于日本长时间的低利率环境,一方面导致日元成为国际套息交易中的主要融资货币。低利率导致日元融资成本极低,加上日元可自由兑换,因此投资者选择借入低息的日元资产,用以购买高收益的资产,而在汇率相对稳定的情况下,投资者的收益即为两者的息差。当风险事件发生,全球避险情绪升温时,投资者卖出高收益资产,然后买入日元偿还贷款,从而导致日元需求在短时间内上升,推升日元汇率,故此日元与美元以及瑞士法郎一样被视为避险属性相对较高的货币,而在日本方面同样受到新冠病毒影响的情况下,市场持有日元的信心受到较大影响,故此削弱了日元所具有的避险属性。

上述情况与2019年3季度时,由于中美贸易争端不断加剧所引发的黄金走高之际的情况较为类似,当时CFTC美元兑日元[1]甚至呈现出了多头净持仓的情况。可见倘若主要的避险因素与亚洲相关之时,日元所受到的青睐程度则会受到一定影响,从而削弱其避险属性,同时叠加美债收益率同样走低的情况下,使得美元以及黄金的避险需求被更大程度激发,进而间接促成了黄金与美元的一同走高。

汇市平均历史波动率自2020年1月起呈现逐渐走高态势

最后,观察汇市波动率可以发现,此前波动率几乎接近自2015年以来的最低水平,不过自2020年1月末至今,外汇市场波动率开始呈现出较为明显的抬升。而根据过往经验,当汇市波动率上升并处于较高位置时,黄金与美元之间的负相关性会出现减弱的情况(美元指数50日历史平均波动率与黄金美元比呈现出较为明显的镜像),这虽然不足以构成近期美元与黄金同时走强的关键性因素,但是也在一定程度上“默许”了此种状况的发生。

2后市展望

综上所述,美元与黄金于近期呈现出了较为明显的一同上攻态势。后市需要重点关注的因素包括欧元区经济展望以及欧美公债利差变化情况、世界范围内负利率债券规模大小的变化、美债收益率倒挂情况是否能够得到修复、日本方面疫情蔓延情况是否能够得到有效控制,而在上述因素均没有明显的改变或是拐点出现的情况下,黄金与美元则或将维持当下一同走强的态势。

而就黄金本身的投资机会而言,此前已在多份报告中提及,未来全球范围内的低利率情况并不会得到改变。此外央行在公开市场上的业务也同时在进行之中。因此在这样的情况下,投资者即便不立刻从风险资产中撤离,但也同样在求诸如黄金这样的避险品种加入到投资组合的配置之中从而达到对冲风险的目的,故此就黄金中长期展望而言,仍然具有相对较高的投资价值。

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!